美債怎麼買?了解香港買美債方法及入場時機分析

在全球投資產品日趨多元的環境中,投資者傾向於尋求更靈活的資產配置方案。美國國債(U.S. Treasury Bonds)由美國財政部代表聯邦政府發行的國家公債,以美國國家信譽作為保證,被國際評級機構評定為信用較高的產品。在香港如何購買美國國債 ?本文將為你詳細解析在香港買美債的流程,從基本概念、購買渠道到最佳入場時機,助你輕鬆掌握如何購買美國國債。

什麼是美國國債

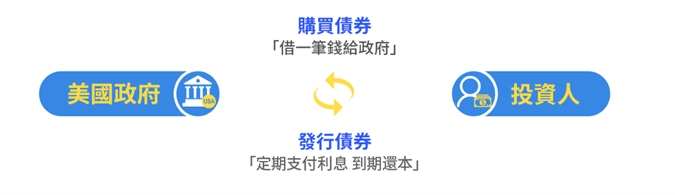

簡單來說,美國國債是美國聯邦政府為了籌集日常開支及償還到期債務而向公眾發行的債務工具。當投資者購買美國國債,實際上就是把錢借給美國政府。作為回報,美國政府承諾在指定的未來日期(即美債到期日)償還本金,並在持有期間定期支付利息(票息)。美國國債被國際評級機構評定為信用較高的產品。這個多元的美債原理,使其成為個人及機構投資者資產組合中不可或缺的一部分。

美國國債的種類

•國庫券 (Treasury Bills, T-Bills): 屬於短期債券,年期通常在一年或以下,為52週或更短。T-Bills不設票面利息,而是以低於面值的折扣價發行,投資者在到期時可收回全部面值,其差價即為投資回報。

•國庫票據 (Treasury Notes, T-Notes): 屬於中期債券,年期介乎2年至10年。T-Notes會每半年支付一次固定利息,直至債券到期。

•國庫債券 (Treasury Bonds, T-Bonds): 屬於長期債券,年期通常為20年或30年。與T-Notes一樣,T-Bonds也是每半年支付一次固定利息。因其年期最長,其價格對利率變動的敏感度也最高。

•抗通脹債券 (TIPS): 全名為Treasury Inflation-Protected Securities,年期有5年、10年和30年。TIPS的本金會根據消費物價指數(CPI)的變動而調整,以保護投資者的購買力不受通脹侵蝕,其利息則按調整後的本金計算。TIPS的本金每六個月根據消費者物價指數(CPI)進行調整,代表投資者的購買力每年可獲得兩次通脹保護。

美國國債的年期

美債的年期選擇多樣,從短期的幾個月到長達三十年不等。不同年期的債券對利率變動的敏感度(即存續期)也不同,當利率變動時,債券價格也會隨之變動。換言之,年期越長的債券,其價格受利率變動的影響越大。購買短期的國債有機會面臨再度投資風險,如市場利率再下跌,收益率相對早前已買入的國債所得的低。投資者在思考如何購買美國國債時,應根據自身的資金流動性需求、風險承受能力及對未來利率走勢的預期,選擇合適的年期。

不同投資者選擇美國國債到期日的原因

1.投資目標與資金需求: 如果你的資金是為短期目標(如一年內的旅行基金或應急儲備)作準備,應選擇年期較短的T-Bills,以確保高流動性和本金收益。如果是長遠目標(如退休儲蓄或子女教育基金),則可考慮年期較長的T-Notes或T-Bonds,以鎖定較高的長期回報。

2.選擇長年期債券原因: 如當市場預期未來利率可能下降,長年期債券的固定票息相對較高,其價格可能因利率下跌而上升。相反,若市場預期利率上升,短年期債券或持有現金可能更具靈活性,因債券價格可能受到利率上升的影響而下跌,投資者可在利率環境變化後重新評估配置。

3.分散投資於一系列不同到期日的債券的原因: 有不少投資者希望在不同時期均有投資回報,以確保自己的現金流,他們會構建債券階梯 (Bond Laddering),把資金平均分配到1年、2年、3年、4年和5年到期的國債。投資者在未來5年每年都有一筆資金到期,屆時可以選擇再投資於新的5年期債券

投資美國國債的好處及風險

投資美國國債的好處

•低風險: 買美債的好處中最顯著的一點是有較高信用評級。由美國政府信用擔保,而美國政府從未出現過債務違約,能有效保障投資本金。

•固定息率: 大多數美債(T-Notes及T-Bonds)提供固定息率,投資者可預測自己的現金流,特別適合退休人士或需要定期收入的投資者。

•風險對沖: 在經濟不景氣或股市大幅波動時,資金通常會流向美國國債等避險資產,使其價格上升。因此,在投資組合中配置美債,可以有效對沖股票等高風險資產的潛在虧損。

投資美國國債的回報

美國國債的回報主要來自兩方面:一是固定的票面利息;二是債券價格變動所帶來的差額收益或損失。債券的「收益率」(Yield)是衡量其回報的關鍵指標,它會隨市場利率和債券價格的波動而變化。假設你在2025年8月考慮買一張10年期美國國債,面值1000美元,票面利率4%。這代表你每年可以拿到40美元的利息(1000 × 4%)。當時市場收益率約為4.3%,比票面利率高,所以這張債券的價格會比面值(1000美元)稍微便宜一點,因為它的利息回報在市場上看起來相對較低。

•持有至到期:如果你買下這張債券並一直持有到10年後到期,你會每年拿到40美元的利息,並在到期時拿回全部1000美元的本金。

•到期前賣出:如果你在到期前賣出,債券的價格可能因為市場變化而高於或低於你買入時的價格,這會讓你額外賺到錢或虧損。

在投資前,建議查看最新的市場收益率,了解當時的市場情況,幫助你做出更好的決定。

投資美國國債的風險

•利率風險 (Interest Rate Risk): 當市場利率上升,新的債券需要提供更高的利息來吸引投資者,否則沒人會買。相比之下,舊債券的票息較低,吸引力不如新債券,所以它們的市場價格會下跌。這種價格下跌的風險就叫做「利率風險」。而且,債券的年期越長,受到市場利率變動的影響越大,價格波動也會更明顯。

•匯率風險 (Currency Risk): 香港投資者投資美國國債時,需注意匯率風險。美國國債以美元計價,若美元兌港元的匯率下跌(即美元貶值),即使債券本身有回報,兌換成港元時的價值可能會減少,導致匯兌損失。例如,你用港元買入價值1000美元的債券,若後來美元貶值,兌換回港元時可能拿不到原本的港元價值,這就是匯兌損失。

•再投資風險 (Reinvestment Risk): 當你持有的債券到期,或者發行人提前贖回債券時,如果你想將收回的本金再投資於同類債券,屆時的市場利率可能已經下降,導致你無法獲得與之前相同的回報率。

購買美國國債的投種類及情景

購買美國國債的投資種類

•善用短期美債保障短線流動性: 如果你有一筆短期內可能需要動用的資金,但又不想其價值受市場波動影響,可以選擇投資年期較短(如一年內)的美國國債,提供穩定利息回報,同時確保資金的流動性。

•用長期美債實現抗通脹: 對於長線投資者,例如為退休做準備,可以考慮配置年期較長的美國國債(如十年或以上)。長期美債能鎖定未來的穩定利息收入,其價格在減息週期中有較大的上升潛力,有助資產增值並對抗通脹。

購買美國國債的投資情景

利率降息: 當聯儲局即將進入減息週期時,利率環境通常對美國國債形成有利影響。

•因為債券價格與利率成反比,當未來利率下跌,現有較高票面利率的債券價格便會上升,投資者有機會賺取價差。

•經濟衰退: 當經濟數據轉差,市場避險情緒蔓延,資金會傾向流入美國國債等避險資產,推高其價格。因此,在經濟衰退預期增強時,也利好美債。

如何在漲樂全球通投資美國國債

美國國債交易功能已在漲樂全球通上架了,這個產品合適獲得穩定派息的投資者②。在我們的平台購買美債可免費看到美國國債實時行情、支持孖展購買力下單及支持GTD訂單③。

在漲樂全球通3步即可交易美國國債:

1.確定用戶是否可以交易美國國債

美國國債交易僅支持非美國公民或者美國稅務居民的零售客戶。EST機構賬戶暫時不支持交易美國國債。請先確定用戶是否可以交易美國國債 。

2、簽署W8協議

交易美國國債前,請先簽署W8協議。如已簽署請忽略此步驟。

3. 開倉下單

點擊“全部國債”入口,進入美國國債列表頁,點擊進入國債詳情頁面進行開倉下單。

①根據美國金融業監管局披露,https://www.finra.org/investors/investing/investment-products/bonds#types

②根據美國證券交易委員會披露,https://www.investor.gov/introduction-investing/investing-basics/investment-products/bonds-or-fixed-income-products/bonds

③GTD訂單:指到期前有效訂單,漲樂全球通GTD訂單有效期爲3個月,當訂單達到客戶設定的截止時間沒有被執行,將被系統自動取消。

考慮投資美國國債?透過漲樂開戶可為您的投資之旅提供便捷起步。

與其每天關注市場消息、擔心錯過機會,不如現在就行動!從開設投資戶口開始,邁出您的第一步。漲樂全球通覆蓋港股、美股、A股、新加坡股等多市場行情、交易、基金、閒錢理財、智能投顧、保險等專業金融産品與服務,以及包括交流圈、直播、課堂等社交、投教的多元互動體驗。立即下載漲樂全球通 App和開戶操作,開展你的投資之旅。

免責聲明

本文章僅為投資教育目的,不構成投資建議。投資者據此操作,風險自擔。華泰金融控股(香港)有限公司力求資訊準確可靠,但不對其準確性、完整性和及時性做出保證,對因使用本文章引發的損失不承擔責任。本內容未經香港證券及期貨事務監察委員會審閱。

投資涉及風險,過往表現不代表未來業績。投資者應審慎評估投資的效益與風險,仔細閱讀銷售文件以了解風險因素,並在需要時諮詢專業顧問。本內容僅適用於香港特別行政區內的使用者,不得在香港以外分發或視為對投資的邀請、要約或推薦。非香港投資者需遵守其司法管轄區的適用法律。如有爭議,華泰金融控股(香港)有限公司保留最終解釋權。